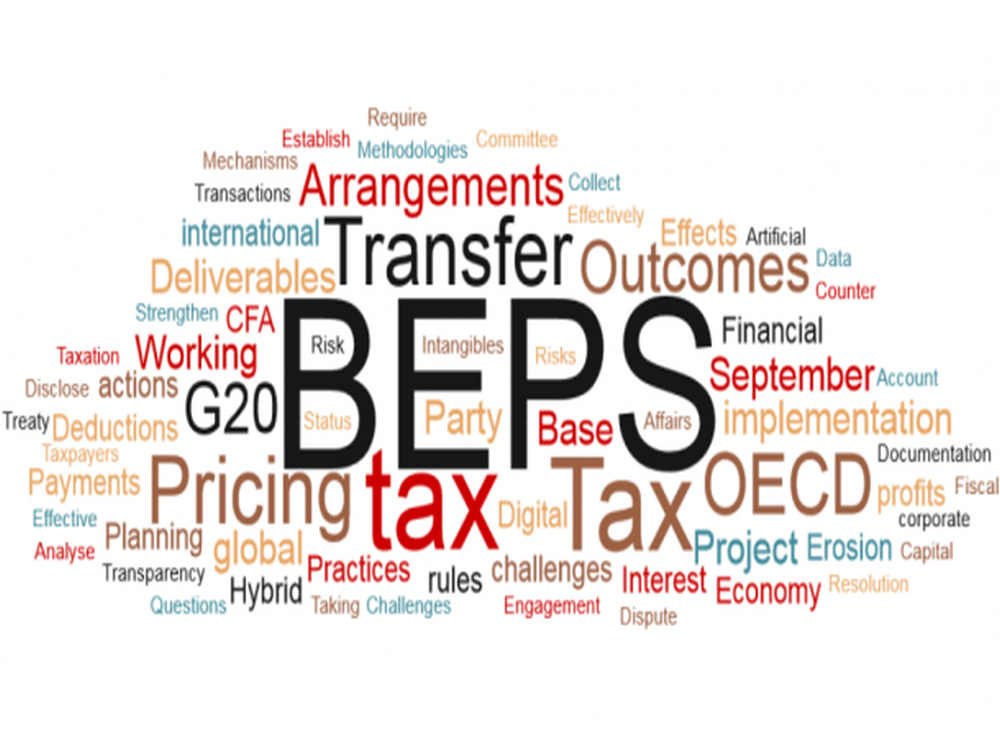

Desde 2013, quando a OCDE publicou o relatório inicial sobre o BEPS, este assunto tem se tornado cada vez mais relevante nas discussões tributárias internacionais e um dos principais temas tratados no BEPS é relativo ao Transfer Pricing.

BEPS é um acrônimo derivado do inglês “base erosion and profit shifting”, que significa em português “Erosão da Base e Transferência de Lucros”. É um termo técnico usado para designar esquemas de planejamento tributário agressivo praticados por empresas multinacionais ou grupos econômicos, que se aproveitam de lacunas normativas e assimetrias dos sistemas tributários nacionais para transferir, artificialmente ou não, lucros a países com tributação baixa ou inexistente.

BEPS – Significado literal

Como já dito anteriormente, BEPS é uma abreviação de quatro palavras. BEPS significa: B(ase) E(rosion) e P(rofit) S(hifting). Por sua vez, isso se refere a duas práticas comuns para as multinacionais reduzirem os impostos que pagam (principalmente: impostos corporativos).

- Erosão da base: refere-se à prática de reduzir a base tributável. Um exemplo é deduzir grandes pagamentos de juros para reduzir os lucros tributáveis.

- Transferência de lucro: refere-se à prática de transferir lucros tributáveis de países com impostos altos para países com impostos baixos. Um exemplo é a transferência da propriedade intelectual e de sua renda do Brasil (impostos altos) para as Ilhas Cayman (impostos baixos).

Organizações internacionais como a OCDE classificam a erosão da base e a transferência de lucros como uma questão importante. Isso nos leva à outra maneira pela qual a palavra “BEPS” é frequentemente usada.

BEPS – Significado conceitual

Há alguns anos atrás foi divulgado na mídia que algumas empresas gigantes como a Starbucks, Google, Yahoo e Amazon pagavam muito pouco imposto de renda corporativo no Reino Unido.

Isso chamou a atenção de muitas autoridades e organizações internacionais, e levou estas organizações a tomarem atitudes sobre a erosão das bases tributárias e suas transferências de lucro. O objetivo era fazer com que as empresas multinacionais pagassem sua “parcela justa” de impostos.

Desde então, várias iniciativas dignas de nota foram lançadas:

- A primeira foi a publicação de um relatório inicial sobre o BEPS pela OCDE em 12 de fevereiro de 2013. Este relatório detalha a magnitude da erosão da base e da transferência de lucros e desenvolvimentos globais no campo do imposto sobre as sociedades.

- Isso foi seguido por um extenso “Plano de Ação sobre BEPS”, publicado pela OCDE em 19 de julho de 2013. Esse plano forneceu 15 pontos de ação para combater “deficiências” nos princípios de tributação internacional existentes. O plano foi endossado pelos ministros das Finanças do G20.

- Em 16 de setembro de 2014, a OCDE publicou os primeiros “resultados finais” do Plano de Ação. Este foi o primeiro conjunto de recomendações abordando os sete primeiros pontos de ação do plano de ação do BEPS.

- Após as iniciativas do G20 e da OCDE, a ONU também tomou medidas sobre o BEPS, criando o Subcomitê da ONU no BEPS. Seu principal objetivo era incluir as opiniões e contribuições dos países em desenvolvimento no Plano de Ação.

- Em 28 de janeiro de 2016, a Comissão Europeia emitiu a sua proposta de diretiva do Conselho que trata de práticas de elisão fiscal na UE. A chamada Diretiva Anti-BEPS, baseia-se nas recomendações da OCDE.

Além disso, existe um fluxo contínuo de recomendações e resultados para enfrentar os vários pontos de ação.

Desta forma, várias iniciativas foram iniciadas para evitar a erosão da base e a transferência de lucros. Com base nessas iniciativas e em seus resultados, várias novas políticas foram criadas. Essas políticas estão agora sendo implementadas em todo o mundo.

Pilares do projeto BEPS

O BEPS possui uma lista de 15 ações a serem desenvolvidas, que estão divididas em três pilares de atuação:

- Coerência: padronização do tratamento fiscal entre países. Ex.: dedução de juros, instrumento sobre operações híbridas e outras.

- Substância: garantir que a declaração dos resultados seja no país onde ocorre a operação. Ex.: prevenir a utilização abusiva de tratados, preço de transferência (valor dos intangíveis, valor aos riscos e capital) etc.

- Transparência: tornar o processo mais claro, com legislações mais evidentes e documentadas, com maior cooperação intergovernamental. Ex.: mecanismos de resolução de conflitos eficazes, divulgação obrigatória de acordos fiscais agressivos etc.

Os 15 Planos de Ação:

Conforme mencionado acima, o plano BEPS propôs 15 ações a serem consideradas pelos países-membros da OCDE e do G-20. Segue abaixo:

- Ação 1 – Identificar os principais desafios proporcionados pela economia digital na aplicação das regras vigentes para tributação direta e indireta e sugerir meios para contorná-los;

- Ação 2 – Neutralizar os efeitos dos instrumentos híbridos. Desenvolver modelos de acordos para evitar a dupla tributação e recomendações relativas à elaboração de normas nacionais para neutralizar os efeitos (exemplos: dupla não tributação, dupla dedução, diferimento dos impostos em longo prazo) dos instrumentos e entidades híbridos;

- Ação 3 – Apresentar recomendações sobre o desenho de normas de transparência fiscal internacional;

- Ação 4 – Estabelecer regras que previnem a erosão de bases imponíveis gerada pelo pagamento de juros ou outros gastos financeiros excessivos;

- Ação 5 – Combater de maneira mais efetiva as práticas de concorrência fiscal lesiva, tomando em conta a transparência e substância;

- Ação 6 – Impedir a utilização abusiva de Tratados Internacionais;

- Ação 7 – Impedir comportamentos que evitam, de maneira artificial, a caracterização de Estabelecimento Permanente no país fonte da renda tributável;

- Ação 8 – Assegurar que os resultados dos Preços de Transferência estejam alinhados com a criação de valor – Intangíveis;

- Ação 9 – Assegurar que os resultados dos Preços de Transferência estejam alinhados com a criação de valor – Riscos e Capital;

- Ação 10 – Assegurar que os resultados dos Preços de Transferência estejam alinhados com a criação de valor – Outras transações de alto risco;

- Ação 11 – Estabelecer métodos de coleta e análise de dados sobre erosão da base e a transferência de lucros;

- Ação 12 – Exigir dos contribuintes a revelação de seus mecanismos de planejamento tributário agressivos;

- Ação 13 – Reexaminar as regras sobre documentos relativos a preços de transferência;

- Ação 14 – Tornar mais efetivos os mecanismos de resolução de conflitos;

- Ação 15 – Desenvolver instrumento multilateral que ofereça um enfoque inovador para a fiscalização internacional e que reflita a natureza dinâmica da economia global.

Conclusão

Em linhas gerais, o BEPS objetiva a formulação de políticas e estratégias para combater a fuga de capitais para os chamados Paraísos Fiscais e o aumento da evasão fiscal em escala global.

Fique atento aos próximos posts!