Com a parceria entre RFB. e OCDE, o Brasil está cada vez mais perto de uma convergência efetiva dos métodos de Transfer Pricing da OCDE.

Após a publicação da MP 1152/22, o país finalmente acelerou a migração das regras de preços de transferência brasileiras, para as regras de preços de transferência com base nas diretrizes da OCDE.

Por conta desta mudança e principalmente pela inserção dos métodos de Transfer Pricing da OCDE no texto da MP, trazemos abaixo as definições e exemplos práticos dos métodos presentes nas diretrizes da OCDE.

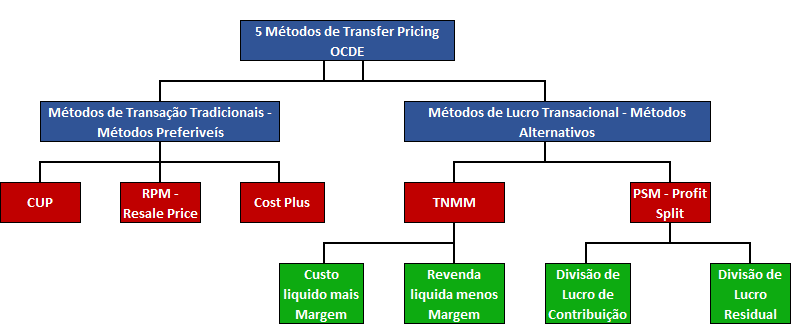

Os 5 métodos são divididos em dois grupos, conforme demonstrado a seguir:

| Métodos tradicionais de transação | Métodos de lucro transacional |

| Método CUP | Método da margem líquida transacional (TNMM) |

| Método RPM – Resale Price | Método da divisão do lucro transacional. (PSM) |

| Método Cost Plus |

Métodos Tradicionais de Transação

Os métodos tradicionais de transação medem os termos e condições das transações reais entre empresas independentes e os comparam com os de uma transação controlada.

Essa comparação pode ser feita com base em medidas diretas, como o preço de uma transação, mas também com base em medidas indiretas, como as margens brutas realizadas em uma transação específica.

Métodos de Lucro Transacional

Os métodos de lucro transacional não medem os termos e condições das transações reais. De fato, esses métodos medem os lucros operacionais líquidos obtidos em transações controladas e comparam esse nível de lucro com o nível de lucro realizado por empresas independentes envolvidas em transações comparáveis.

Os métodos de lucro transacional são menos precisos que os métodos de transação tradicionais, mas são utilizados com muito mais frequência. O motivo é que a aplicação dos métodos tradicionais de transação, que é preferida, requer informações detalhadas e, na prática, essas informações não são fáceis de encontrar.

Em resumo:

- Os métodos de transação tradicionais dependem de transações reais.

- O método tradicional de lucros depende dos níveis de lucro.

Métodos de Transfer Pricing OCDE

Conforme mencionado, as Diretrizes da OCDE estabelecem cinco métodos de preços de transferência que podem ser usados para examinar a natureza abrangente das transações controladas. Três desses métodos são métodos de transação tradicionais, enquanto os dois restantes são métodos de lucro transacional.

Listamos abaixo os métodos, bem como um organograma para melhor visualização:

Métodos de transação tradicionais:

- Método CUP

- Método RPM – Resale Price

- Método Cost Plus

Métodos de lucro transacional:

- Método da margem líquida transacional (TNMM)

- Método da divisão do lucro transacional. (PSM)

Os métodos de Transfer Pricing da OCDE estabelecem que o contribuinte deve selecionar o método de preço de transferência mais adequado, de acordo com a hierarquia de métodos.

No entanto, se um método de transação tradicional e um método de lucro transacional são igualmente confiáveis, o método de transação tradicional é preferido.

Além disso, se o método CUP e qualquer outro método de preço de transferência puder ser aplicado de maneira igualmente confiável, o método CUP deve ser o preferido.

Vamos explicar cada um desses métodos com mais detalhes agora.

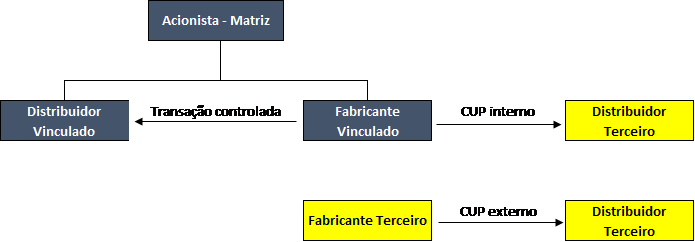

Método 1: CUP – Comparable Uncontrolled Price

O método CUP compara os termos e condições (incluindo o preço) de uma transação controlada com os de uma transação de terceiros. Existem dois tipos de transações de terceiros.

- A primeira possibilidade é de uma transação entre o contribuinte e uma empresa independente (CUP Interno).

- A segunda possibilidade é de uma transação entre duas empresas independentes (CUP Externo).

O exemplo abaixo mostra a diferença entre os dois tipos de métodos CUP:

Algum método semelhante nas regras brasileiras?

Sim, o método PIC nas importações e o método PVEX nas exportações. No estudo sobre as convergências das regras brasileiras ao modelo da OCDE, os métodos PCI e PECEX também são considerados semelhantes ao CUP, pois utilizam preço de mercado como referência.

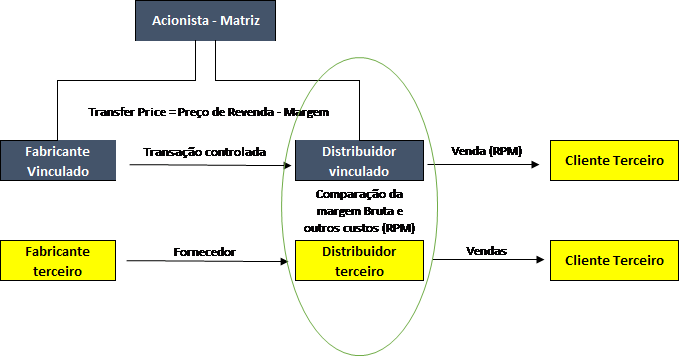

Método 2: RPM – Resale Price Minus – O Método do Preço de Revenda

O método de preço de revenda também é conhecido como “método de revenda menos”.

Como posição inicial, assume-se que o preço pelo qual uma empresa vinculada vende um produto a terceiros. Esse preço é chamado de “preço de revenda”.

Em seguida, o preço de revenda é reduzido com uma margem bruta (a “margem de preço de revenda”), determinada pela comparação das margens brutas em transações não controladas comparáveis. Depois disso, os custos associados à compra do produto, como taxas alfandegárias, são deduzidos.

O que resta, pode ser considerado o preço de mercado para a transação controlada entre empresas vinculadas.

A imagem abaixo é um exemplo do método de preço de revenda:

Algum método semelhante nas regras brasileiras?

Sim, o método PRL nas importações e os métodos PVA e PVV nas exportações, porém no Brasil utilizamos margens fixas.

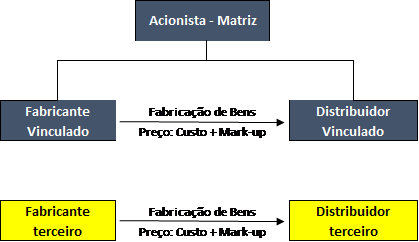

Método 3: Cost Plus

O método Cost Plus compara o lucro bruto com o custo das vendas. A primeira etapa é determinar os custos incorridos pelo fornecedor em uma transação controlada para produtos transferidos para um comprador associado. Em segundo lugar, uma marcação apropriada deve ser adicionada a esse custo, para obter um lucro apropriado à luz das funções desempenhadas. Depois de adicionar essa margem (baseada no mercado) a esses custos, um preço pode ser considerado arm´s length.

A aplicação do método Cost Plus requer a identificação de uma majoração dos custos aplicados em transações comparáveis entre empresas independentes. A margem de lucro arm´s length pode ser determinada com base na margem de lucro aplicada em transações comparáveis entre empresas independentes.

A imagem a seguir explica isso com mais detalhes, usando uma simples venda de produtos fabricados a um distribuidor:

Algum método semelhante nas regras brasileiras?

Sim, o método CPL nas importações e o método CAP nas exportações, porém no Brasil utilizamos margens fixas.

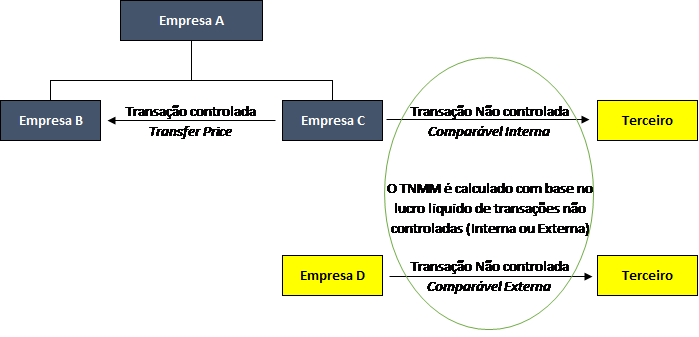

Método 4: TNMM – Transactional Net Margin Method – O Método da Margem Líquida Transacional

Com o Método da margem líquida transacional (TNMM), é necessário determinar o lucro líquido de uma transação controlada de uma empresa vinculada (parte testada).

Esse lucro líquido é então comparado ao lucro líquido realizado por transações não controladas comparáveis de empresas independentes.

Ao contrário de outros métodos de preços de transferência, o TNMM exige que as transações sejam “amplamente semelhantes” para se qualificarem como comparáveis. “De maneira geral” nesse contexto significa que as transações comparadas não precisam ser exatamente como a transação controlada. Isso aumenta a quantidade de situações em que o TNMM pode ser usado.

Uma transação não controlada comparável pode ser entre uma empresa vinculada e uma empresa independente (comparável interna) e entre duas empresas independentes (comparáveis externas).

Veja o exemplo abaixo:

Algum método semelhante nas regras brasileiras?

Não há métodos semelhantes no Brasil, pois não temos métodos baseados em lucro transacional.

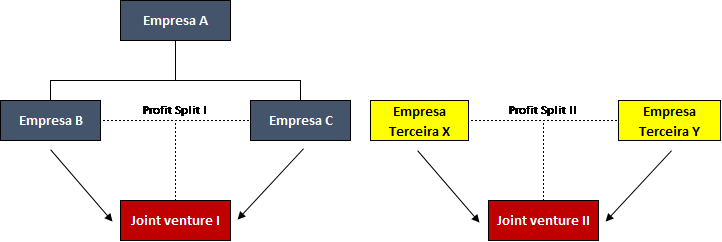

Método 5: PSM – Profit Split Method – O Método de divisão de lucros

Algumas empresas possuem transações intercompany muito peculiares e complexas que não podem ser examinadas separadamente. Para esses tipos de transações, as empresas vinculadas normalmente concordam em dividir os lucros.

O Método da Divisão de Lucro examina os termos e condições desses tipos de transações controladas, determinando a divisão dos lucros que empresas independentes teriam realizado ao se envolver nessas transações.

Um exemplo deste método é mostrado nesta imagem:

No exemplo acima, vemos duas joint ventures comparáveis. A Joint Venture I é de propriedade das empresas vinculadas B e C. Ao contrário, a Joint Venture II é de propriedade das empresas independentes X e Y.

Digamos que precisamos determinar os preços de transferência a serem cobrados pelas transações relacionadas à Joint Venture I. Para isso, podemos comparar os termos e condições das transações controladas determinando a divisão dos lucros de transações não controladas comparáveis. Neste exemplo, isso significa que podemos comparar a Divisão de lucro I com a Divisão de lucro II.

Conclusão

Os métodos de Transfer Pricing são bastante semelhantes em todo o mundo. As Diretrizes da OCDE fornecem cinco métodos de preços de transferência que são aceitos por quase todas as autoridades fiscais do mundo. Isso inclui 3 métodos de transação tradicionais e 2 métodos de lucro transacional.

Um contribuinte deve selecionar o método mais apropriado. Em geral, os métodos de transação tradicionais são preferidos aos métodos de lucro transacional e o método CUP sobre qualquer outro método.

Na prática, o TNMM é o mais usado de todos os cinco métodos de preços de transferência, seguido pelo método CUP e pelo método Profit Split. O método Cost Plus e o método da margem de revenda são pouco utilizados.

A legislação brasileira, por meio da MP 1152/22 está abandonando as margens fixas e também está aderindo aos métodos de preços de transferência com base nas diretrizes da OCDE.

Fique atento aos próximos posts!