O Método de Divisão de Lucros (MDL) representa uma abordagem essencial na determinação de preços de transferência, baseando-se na divisão equitativa de lucros ou perdas em transações entre partes relacionadas.

Este método busca simular o que seria acordado entre partes não relacionadas em uma transação similar, levando em consideração as contribuições significativas das funções desempenhadas, dos ativos utilizados e dos riscos assumidos por ambas as partes envolvidas.

Ao dividir os lucros ou perdas de forma justa e consistente com a realidade econômica das operações, o MDL visa garantir a conformidade fiscal e a equidade nas relações comerciais entre entidades relacionadas.

Conceito do Método MDL

O método MDL consiste na divisão dos lucros ou das perdas, ou de parte deles, em uma transação controlada de acordo com o que seria estabelecido entre partes não relacionadas em uma transação comparável, consideradas as contribuições relevantes fornecidas na forma de funções desempenhadas, de ativos utilizados e de riscos assumidos pelas partes envolvidas na transação.

Qual o objetivo principal desse método?

O principal objetivo desse método é eliminar o efeito de condições especiais sobre os lucros em uma transação controlada, determinando a divisão dos lucros que as empresas independentes teriam esperado obter ao se envolverem na transação ou transações.

Como ele busca atingir esse objetivo?

O método MDL busca atingir esse objetivo ao identificar os lucros a serem divididos entre as companhias relacionadas com base nas transações controladas.

Esses lucros são então distribuídos entre as partes relacionadas de maneira conjunta, em uma base economicamente válida que se aproxime da divisão de lucros que teria sido obtida entre partes independentes.

Quando usar e quando não usar o Método MDL?

É importante ressaltar que há casos onde se deve usar ou não o método MDL. Veja cada um desses casos:

Quando usar?

O Método de Divisão de Lucros (MDL) é apropriado nas seguintes situações:

-

Na presença de contribuições únicas e valiosas, onde outras informações comparáveis confiáveis podem ser insuficientes para aplicar outro método de preços de transferência.

-

Em operações altamente integradas, onde as funções desempenhadas pelas partes estão estreitamente interligadas.

-

Quando as partes compartilham ou assumem separadamente riscos economicamente significativos e inter-relacionados.

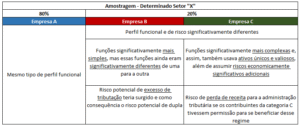

Quando não usar?

O Método MDL não é apropriado nas seguintes circunstâncias:

-

Quando uma das partes envolvidas na transação executa apenas funções simples e não contribui de forma única ou significativa (por exemplo, atividades de fabricação sob contrato ou serviços contratados em circunstâncias padrão).

A escolha de aplicar o Método MDL deve levar em consideração a complexidade das operações e a natureza das contribuições das partes envolvidas, garantindo assim uma aplicação adequada e conforme as diretrizes de preços de transferência.

A ausência de comparáveis por si só, não é suficiente para a determinação que o MDL é o método mais adequado.

Considerações para a aplicação desse método

Em geral, a determinação dos lucros combinados a serem divididos e dos fatores de divisão deve:

-

Ser consistente com a análise funcional da transação controlada em análise e, em particular, refletir a alocação de riscos entre as partes.

-

Ser consistente com a determinação dos lucros combinados a dividir e do fator de divisão que teria acontecido entre partes independentes.

-

Ser consistente com o tipo de divisão de lucros: análise de contribuição, análise residual ou outra.

-

Ser capaz de ser medido de uma maneira confiável.

Estimativa da divisão de lucros: Análise de contribuição vs. Análise residual

Existem diferentes abordagens para realizar a estimativa da divisão dos lucros em transações entre partes relacionadas, baseadas em resultados projetados ou atuais.

Na análise de contribuição ou na segunda etapa da análise residual, é crucial considerar:

-

O critério ou fator de rateio utilizado para a divisão dos lucros deve espelhar aquele que partes não relacionadas utilizariam em transações comparáveis.

-

Caso não exista um critério ou fator comparável e confiável, o rateio deve ser fundamentado no valor das contribuições relativas de cada parte relacionada nas transações controladas, com base em informações internas do grupo. Isso deve ocorrer em uma divisão que partes não relacionadas teriam acordado.

Análise de Contribuição e Análise Residual

Análise de Contribuição e Análise Residual são abordagens essenciais na determinação da divisão de lucros em transações entre partes relacionadas. Conheças as características de cada um deles:

Análise de Contribuição

Neste tipo de análise, o lucro ou perda total das transações controladas é dividido entre as partes relacionadas segundo um critério ou fator de rateio que reflita as contribuições das partes e que seria adotado em transações comparáveis entre partes não relacionadas.

A divisão pode ser feita pela comparação do nível e natureza da contribuição de cada parte (e.g. provisão de serviços, despesas de desenvolvimento incorridas, capital investido).

Análise Residual

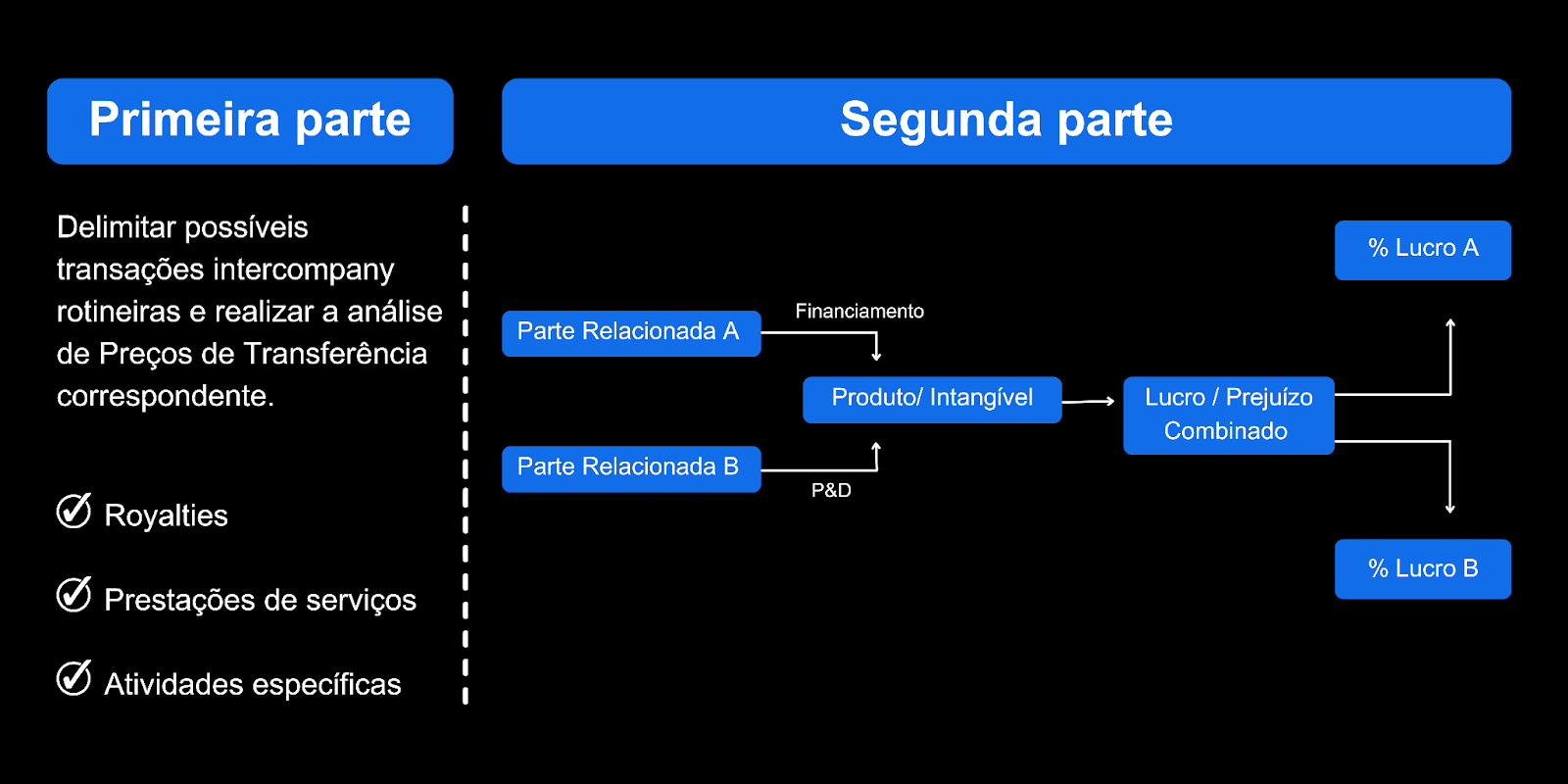

A análise residual divide o lucro combinado das transações controladas em duas etapas:

-

Primeira etapa: cada participante recebe uma remuneração arm’s length para todas aquelas contribuições rotineiras relacionadas a transação controlada na qual o participante esteja engajado. Esta remuneração geralmente é obtida aplicando quaisquer dos métodos de preços de transferência já descritos.

-

Segunda etapa: Após remunerar cada uma das partes conforme a primeira etapa, o lucro residual será dividido entre as partes envolvidas conforme a sua contribuição na geração de valor.

Determinação dos lucros a serem divididos:

Divisão de lucros reais: quando as partes compartilham/assumem os mesmos riscos economicamente significativos associados com a oportunidade de negócio ou separadamente assumem riscos estreitamente associados com a oportunidade de negócio.

Divisão de lucros projetados: quando uma das partes não compartilham/assumem os mesmos riscos economicamente significativos e não assumem separadamente riscos estreitamente associados com a oportunidade de negócio que possam ocorrer após a celebração da transação.

Critérios de rateio

São exemplos de critérios ou fatores de rateio usados, isoladamente ou em combinação, desde que indiquem uma forma confiável e que reflitam as contribuições relativas para a geração de resultado, em linha com a que seria utilizada por partes não relacionadas:

I – ativos;

II – capital;

III – custos;

IV – incremento de receita;

V – remuneração de empregados;

VI – quantidade de pessoas envolvidas ou de tempo gasto por empregados com qualificação e responsabilidades similares.

A escolha dos critérios ou fatores de rateio, e de seu peso relativo para os casos em que mais de um fator seja utilizado, deverá considerar:

I – o uso de dados objetivos e independentes, excluindo-se transações entre partes relacionadas;

II – a sua verificabilidade;

III – o seu embasamento por comparáveis, dados internos ou ambos; e

IV – a análise funcional e o contexto em que as transações ocorrem.

As diferenças em padrões e regras contábeis, inclusive com relação ao momento de reconhecimento e tratamento das despesas, devem ser identificadas e consistentemente uniformizadas.

Os resultados relevantes a serem divididos e os fatores de rateio utilizados devem ser determinados no momento da celebração da transação.

Isso considerando os fatos e as circunstâncias que as partes conheciam ou lhes fossem razoavelmente previsíveis, e consistentemente mantidos ao longo da vida útil do acordo, salvo se fatos e circunstâncias extraordinários revelem que diferentes resultados e fatores teriam levado à renegociação do acordo se tivessem ocorrido entre partes não relacionadas.

Vantagens e desvantagens

O método MDL oferece vantagens e desvantagens específicas. Veja com detalhes cada uma delas:

Vantagens

-

Apropriado nos casos em que ambas partes de uma transação fazem contribuições valiosas e únicas.

-

Solução para operações altamente integradas para as quais métodos unilaterais não seriam apropriados.

-

É menos provável que qualquer uma das partes fique com um resultado de lucro extremo, uma vez que, ambas as partes da transação são avaliadas;

-

Flexibilidade considerando fatos e circunstâncias específicas e únicas ou únicas das partes relacionadas que não estão presentes nas empresas independentes.

-

Constitui uma abordagem arm’s length, pois reflete o que empresas independentes teriam feito razoavelmente se fossem expostas às mesmas circunstâncias.

Desvantagens

-

Dificuldades na aplicação do método MDL.

-

Tende a depender menos de informações sobre empresas independentes. Ainda assim, tanto as companhias relacionadas quanto às administrações fiscais podem ter dificuldade de acesso às informações das filiais estrangeiras.

-

Pode ser difícil identificar as despesas operacionais adequadas associadas às transações a alocar os custos entre as transações a as outras atividades das companhias relacionadas;

-

Pode ser difícil medir a receita com os custos combinados para todas as empresas associadas que participam nas transações controladas e pode resultar em ajustes nas práticas contábeis de moedas.

Quer saber mais sobre o assunto? Agende uma reunião

Para saber mais sobre o Método de Divisão de Lucros (MDL) e entender como ele pode ser aplicado às suas operações, agende uma reunião conosco.

Nossos especialistas em transfer pricing estão preparados para fornecer orientações detalhadas sobre como implementar o MDL de forma eficaz, garantindo conformidade fiscal e equidade nas transações entre partes relacionadas.